PR

住宅の購入を考えている方の中には、「貯金がないから無理」「自己資金を入れなきゃ買えないんでしょ?」と思っている方もいるのでは?

確かに住宅購入には、「物件価格の20%の自己資金が必要」といわれています。

20%というと、3,000万円なら600万円、5,000万円なら1,000万円ですからけっこうな額です。

ローンの返済年数を考えると、「30代で家を購入したい!」と思っている人は多いでしょう。

ただこの年代で、そんなにも貯金がある人は多くはないはず。

結婚や出産でも大きな出費がありますからね。

でも実は、自己資金は必ずしも20%用意しなくてはいけないというものではありません。

今回説明するのは、

「自己資金は結局のところいくら必要なのか?」

「自己資金が少なかったらローンはどれくらいにするべきなのか?」

といった住宅購入にかかる自己資金のお話です。

「自己資金が乏しい…」という方は、特に参考にしてみてくださいね。

また本文に入る前に、家づくりにおいて最も重要なことを伝えさせてください。

マイホームを建てたい!と考えたら、何よりも先に始めなければならないことがあります。

それは、「出来るだけ多くの住んでいる地域に対応している住宅メーカーの資料集めすること」です。

ここだけの話、家づくりで後悔している人のほとんどは、この「住宅メーカーの比較」を怠っていたというケースが非常に多いのです。

例えば、5,6社見ただけで住宅展示場で一目惚れした家に決めてしまったり、営業の人の話に流されてしまったり・・・。

ほとんどの人にとって家は一生に一度の大きな買い物。

後から、改築や建て直しをすることになり、何千万円もの損をしてしまう方も実際に存在します。

そんな失敗をしないためにも、事前に多くの住宅メーカーのカタログを集め1度は比較してみることが何よりもまず最初にやるべきことなのです。

「でも数多くある住宅メーカーからカタログを取り寄せるなんて、時間もかかるし面倒くさい」

ほとんどの人がそう思うでしょう。

そこでぜひ活用してほしいのが、SUUMOのカタログ一括請求サービスとNTTデータグループが運営する家づくりのとびら。

マイホームの建設予定地を入力するだけで、そのエリア対応の住宅メーカーのカタログをスマホから簡単に取り寄せることが出来ます。

SUUMOでは工務店を中心に、家づくりのとびらはハウスメーカー中心に無料で資料を取り寄せられます。

「予算的にハウスメーカーは厳しい。。。」

「絶対に知名度のある会社がいい!」

このように先入観を持つのではなく、まずは必ず1度出来るだけ多くの住宅メーカーに目を通して下さい。

最初は比較対象じゃなかった会社や、名前も知らなかった会社が実は自分たちにとってはベストな住宅メーカーだったという方は非常に多いです。

後から取り返しのつかない後悔をしないよう、面倒くさがらず資料を取り寄せてしまうことをおすすめします。

それでは解説を進めていきます。参考にして下さい!

もくじ

住宅購入の自己資金は何故「20%」必要とされているのか?

実は住宅ってフルローンでも買えるんです。

最低限必要な現金はありますが、自己資金はほぼゼロでもいいんですね。

ではなんで住宅購入には、自己資金が20%も必要だといわれているのでしょうか?

それは「昔からの慣習」と「実態」が影響していると考えられます。

昔は家を建てる費用を銀行が8割までしか融資してくれなかった

金融機関は、一昔前まで、新築住宅でも中古住宅でも物件価格の8割を上限に融資していました。

残りの2割は、頭金や手付金として自己資金で入れなければ買うことができなかったんですね。

それが今はというと、フラット35を扱っている住宅金融支援機構も、都市銀行も、物件価格の100%まで融資してくれます。

このように時代が変わった背景には、金利の低下が挙げられるでしょう。

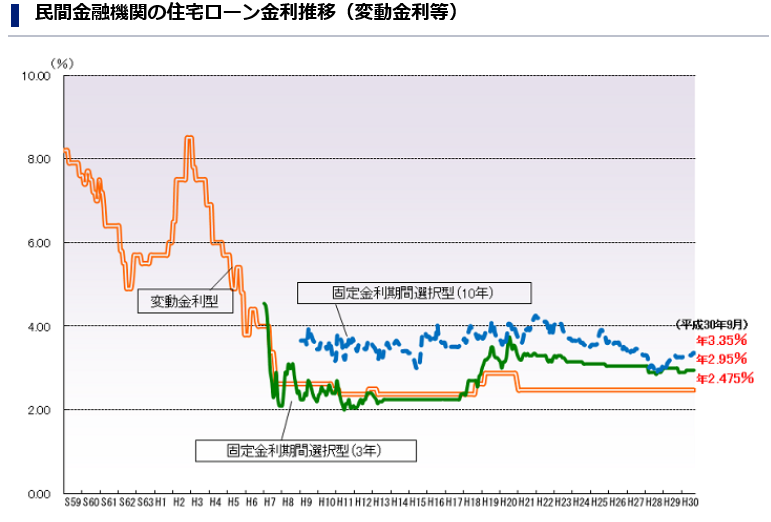

出典:住宅金融支援機構

今は低金利政策によって著しく低い金利が続いていますが、平成5年以前は今では考えられないほど高金利だったんです。

上記のグラフを見てみると、平成3年頃の変動金利型の金利は8%を超えています。

実質金利はもう少し低いと思われますが、今の金利とは5%以上の差があります。

金利が高いということは、借入額に対して返済額が多くなってしまうということですよね。

そのため消費者は、「できるだけ現金で」という考えが強くあったんです。

金融機関側もフルでローンを組まれて返済が滞りでもしたら大変ですから、物件価格の8割が上限としていました。

今の実質金利はというと、1%を切っています。

昔から比べたら、金利なんてあってないようなもの。

消費者はフルローンにするリスクが低いですし、金融機関はたくさん借りてもらわなきゃこの低金利じゃ利益がでません。

今でも「住宅資金に20%以上の自己資金が必要」と、様々な書籍やサイトに書いてあります。

もちろん自己資金は多ければ多いほど負担が減るので、できるなら多く入れるべきです。

でも今の低金利を考えれば、頭金を貯める時間があれば返済を始めた方がいいとも判断できます。

変動金利だと、これから金利上昇するリスクはありますが、固定金利だって今は「超」が付くほどの低金利。

ほぼ100%フルでローンを組むなら、固定金利を検討してみてもいいかもしれませんね。

いずれにせよ、今の時代、そこまで頑なに20%を死守する必要性はないといえます。

注文住宅の自己負担割合の平均もやっぱり20%

住宅金融支援機構によると、2017年の利用者の注文住宅の平均取得費が3,353万円だったのに対し、自己資金の平均は651万円でした。

参考⇒2016年度 フラット35利用者調査|住宅金融支援機構

これを計算してみると、自己資金の割合は19.4%。約20%なんです。

「やっぱりみんな自己資金20%入れているじゃないか!」

なんて声が聞こえてきそうですね。

一方で、建売住宅の場合は平均取得費が3,336万円に対し、自己資金は302万円となっています。

こちらを計算すると、自己資金の割合は約9%です。

このように注文住宅か建売住宅かでも、自己資金の平均額ってこれだけ違うんです。

スポンサードリンク

またあくまでこれは平均値なので、自己資金を50%以上入れる人もいれば、ほぼゼロの人もいます。

親の援助を受けられる人もいれば、全く受けられない人もいます。

あらかじめ土地を持っている人と、そうではない人もいますね。

年収や取得金額、それぞれの状況が一人一人違うのですから、自己資金の「平均」にはあまりこだわる必要はないように思います。

自己資金600万円を貯めてから買う場合と頭金ゼロで買うのはどちらか得かシュミレーション

「頭金ゼロだとローン破綻する」

なんていう人もいるようなので、ちょっと対抗させてください。

ここからは3,000万円の住宅を頭金ゼロの今買う場合と、物件価格の20%である600万円を貯めてから買う場合のシュミレーションをしてみます。

Aさんは、今30歳。

ローンは65歳で完済したいと思っているため、今なら35年ローンが組めますが、年齢が上がるにつれて返済期間は短くなります。

年収は500万円なので、3,000万円は予算内。

しかし自己資金が諸費用分しかないため、今買うなら頭金はほぼゼロにするしかありません。

妻も働いているため、頑張れば5年程で600万円貯められそう。

今買うか、5年後に買うか迷っています。

今の時点と、5年後に600万円の頭金を入れた時に、同じく3,000万円の住宅を購入すると、返済期間や月々の返済額は次のようになります。

なお金利は、2018年10月時点のフラット35の適用金利1.85%で計算しています。

| 頭金 | 借り入れ額 | 返済期間 | 毎月返済額 | 総返済額 | 総支払額 | |

| 今買う | 0 | 3,000万円 | 35年 | 9.8万円 | 4,078万円 | 4,078万円 |

| 5年後 | 600万円 | 2,400万円 | 30年 | 8.7万円 | 3,130万円 | 3,730万円 |

どうでしょう?

頭金を20%入れると、毎月の返済額は少なくなる上に、返済期間も短い。

そして総支払額に300万円近くの差がありますね。

「やっぱり頭金を入れたほうがいいじゃないか!」

と思いますか?

でも5年後に買うとなると、その間は賃貸住宅などに住みますよね。

その間の家賃は、300万円ではきかないのではないでしょうか?

また今回は両者とも今のフラット35の金利である1.85%で算出していますが、金利がじわじわと上昇してきている中、5年後の金利が今と同じとは到底思えません。

例えば今から金利が0.5%上がったとして、2.35%で算出してみると、5年後に頭金を20%入れた際の総支払額は3,947万円となります。

今、頭金ゼロで買うのと、そう変わらないんですよね。

確かに頭金は入れれば入れるほど、負担は減ります。

しかし数年間、頭金を貯めるために買わないという選択肢が、果たして正解なのでしょうか?

自己資金が十分にあっても、「あえて」頭金をあまり入れないという人もいます。

それは住宅ローンの金利が、その他のローンに比べて圧倒的に低いからです。

例えば自動車購入に利用するマイカーローンの金利の相場は、3%前後。

教育ローンもそれくらいです。

カードローンに至っては10%を超える商品もあります。

だったら住宅費用には自己資金を入れず、車の購入やその他の費用をキャッシュでした方が、お得だということです。

頭金ゼロでローンを組めるギリギリまで融資を受けるのは、さすがにおすすめできません。

しかし自己資金を何に使って、何をローンで買うのかというのは、人それぞれ。

「物件価格の20%以上なければ住宅は買えない」といわんばかりの文言は、少し言い過ぎなところがあるように思います。

頭金ゼロでもしっかりと資金計画さえ立てれば、破産するようなことはありません。

「頭金ゼロ」といっても最低限の資金は必要

頭金ゼロといっても、実は完全にゼロなことは少ないんです。

注文住宅だったらハウスメーカーとの契約時に、「数万円でもいいので前金を頂けますか?」といわれるもの。

また建売住宅では、「10万円だけでも現金で手付金いれられないですかね?」なんていわれることもあります。

これらの費用は頭金というより、ハウスメーカーや売主に安心を与えるための契約金や保証金のようなもの。

一切金銭をもらわずに間取り作成や契約準備などをするのは、やはり各社心配なんですよね。

もちろんこれらの費用は、購入代金に充当してもらえます。

そのため最低限「気持ちばかり」の現金は、契約時に必要になってくると思っておいた方がいいです。

「頭金ゼロ」なら住宅購入の予算を少し下げる

自己資金をいくら入れるかについては、低金利の今、そこまで気にしなくていいというのは前述の通りです。

しかし「年収に対して、いくらローンを組むか」は、きちんとシュミレーションした上で、無理のない返済計画が組める金額にするべきです。

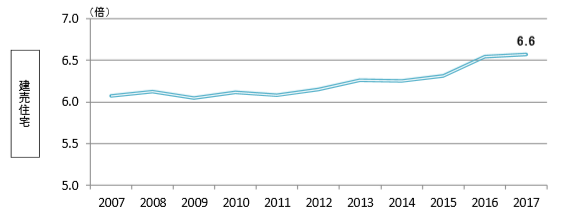

出典:住宅金融支援機構

住宅金融支援機構の調査によると、2017年度の注文住宅の年収倍率平均は「6.5」、建売住宅で「6.6」となっています。

要は住宅の取得費用は、「年収の6.5倍」前後が相場ということです。

年収600万円だったら3,900万円、年収800万円だったら5,200万円がそれぞれ取得費用の平均となります。

しかし先述通り、同社の調査によると、住宅を取得した人は自己資金を300万円~650万円ほど入れています。

つまり取得費用が「年収の6.5倍」であって、住宅ローンを組んでいるのが「年収の6.5倍」ではないということです。

何がいいたいのかというと、頭金をほとんどゼロにする場合は、「年収の6.5倍」をそのまま予算にするべきではないということです。

多くの人が年収の1年分かそれに近い自己資金を入れて、「年収の6.5倍」くらいを予算にしているわけです。

ですから頭金ゼロの人は、予算を「年収の6倍」ほどと考えた方がいいでしょう。

近年ではローコスト住宅といってコストを下げた商品も各ハウスメーカーや工務店から発売されています。

合わせて検討しても良いでしょう。

関連記事⇒ローコスト住宅の特徴とは?安い家ができる理由とプロが教えるメリット・デメリット

また、ハウスメーカーや工務店別の坪単価や特徴は下記の記事で詳しく解説をしています。

関連記事⇒ハウスメーカーランキング2019【完全保存版】建築士がおすすめする39社

「諸費用」は自己資金の現金で支払うべき

住宅購入は、物件価格以外にもかかるものがたくさんあります。

例えば不動産取得税や登録免許税などの税金、融資手数料やローン保証料など融資にかかる費用などですね。

これらの費用は、物件価格の5~8%といわれています。

多めに見積もって、3,000万円の住宅なら240万円、5,000万円なら400万円が、物件価格とは別にかかるわけです。

実は、近年では諸費用も住宅ローンを組み込むことができます。

しかし諸費用に関しては、現金で支払う方がいいでしょう。

諸費用って、「物件価格とは別に」かかる費用なんです。

いくら低金利とはいえ、この費用までローンに組み込んでしまうと、住宅取得にかけられる予算はガクッと落ちます。

諸費用をローンに組み込もうとしている方は、恐らく頭金もゼロに近い数字でしょう。

となると、自己資金を20%入れて、諸費用も現金で支払う人と同じようなローン負担にしようとすれば、住宅にかけられる予算は30%以上引き下げられます。

4,000万円の予算が2,800万円に、3,500万円の予算が2,450万円以下になれば、希望していた場所で、イメージしていた住宅を買うことは到底できないでしょう。

なんでもかんでもローンに組み込んでしまえばいいというものではないんです。

最低限、諸費用は現金で支払えるよう、資金を貯めておくことをおすすめします。

両親からの住宅取得資金の贈与は早めにもらうべき

たとえ親子間であっても、基本的に金銭などの贈与があれば贈与税が発生します。

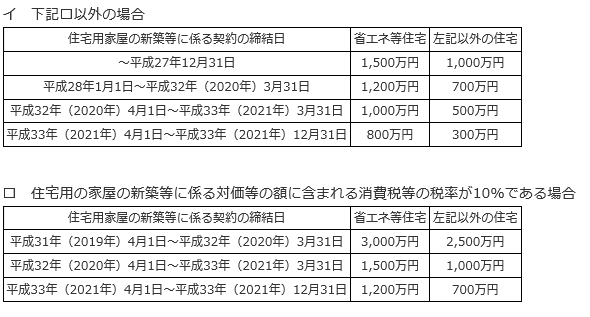

しかし両親や祖父母から子、孫への住宅取得資金の贈与は、現時点で最大で1,200万円まで非課税となっています。

出典:国税庁

「現時点」では最大1,200万円が非課税ですが、贈与を受ける時期、住宅の性能などによって非課税の限度額は異なります。

一番、非課税の金額が大きいのは、消費税が10%になった後の平成31年4/1~翌3/31までの1年間。

この間はなんと最大3,000万円までが非課税となりますから、潤沢な資産があるご両親からの贈与はこの時期を狙うのもいいかもしれませんね。

もちろんこんな大金でなくても、諸費用や頭金の分だけでも資金提供してくれたらとても助かりますね。

「配偶者の親」からの資金贈与は非課税とはなりませんが、住宅を夫婦で共有とすれば、両方の親からの援助を非課税で受けることも可能です。

非課税の額が最大の時期に贈与を受けるとなると、現時点ではもう住宅取得に向けて動き出しておいた方がいいでしょう。

潤沢な資産がある方って、相続税対策でもお困りだと思います。

相続する金額を減らし、なおかつ非課税となる住宅取得金の贈与は、一番の相続対策になるともいえます。

住宅購入の自己資金まとめ

ここまでをまとめます。

- 頭金ゼロでも購入可能だが、気持ちばかりの現金は必要

- 頭金ゼロなら、予算は年収の6倍程度に抑えるべき

- 住宅購入にかかる諸費用は8%と見積もり、現金で用意すべき

- 頭金を20%入れるために数年間購入を見送るのは、必ずしも得にはならない

ここからの総論です。

住宅購入に最低限必要な自己資金は、物件価格の約10%。

20%あれば理想的だが、わざわざ数年かけて貯める必要はない。

かくいう私も、頭金ほぼゼロで家を建てた身。

今のところなんの不都合もございません。

コメントを残す